As novas alíquotas de contribuição à Previdência Social entram em vigor neste domingo (1.º). Com isso, o contracheque de março virá com um desconto diferente no salário, tanto para funcionários da iniciativa privada, que contribuem ao INSS, quanto para servidores públicos federais, vinculados ao regime previdenciário da União.

O tamanho da contribuição varia conforme o salário do profissional. Em boa parte dos casos, quem ganha menos tende a pagar um pouco menos que antes, enquanto os mais bem-remunerados vão aumentar sua contribuição à Previdência. Essas novidades também terão efeito sobre o Imposto de Renda que é retido no salário.

+ Leia mais: Nova ponte entre Brasil e Paraguai começa a ganhar forma em Foz do Iguaçu

A mudança nas alíquotas estava prevista na reforma da Previdência, aprovada pelo Congresso em outubro. Embora a maioria das novas regras de aposentadoria tenha entrado em vigor já em 13 de novembro, as alíquotas permaneceram inalteradas até fevereiro, devido ao princípio da “noventena”.

Esse princípio estabelece que qualquer majoração ou instituição de tributo precisa de um prazo de, no mínimo, 90 dias para entrar em vigor. O objetivo é dar ao contribuinte tempo para se adequar à nova legislação.

O que muda

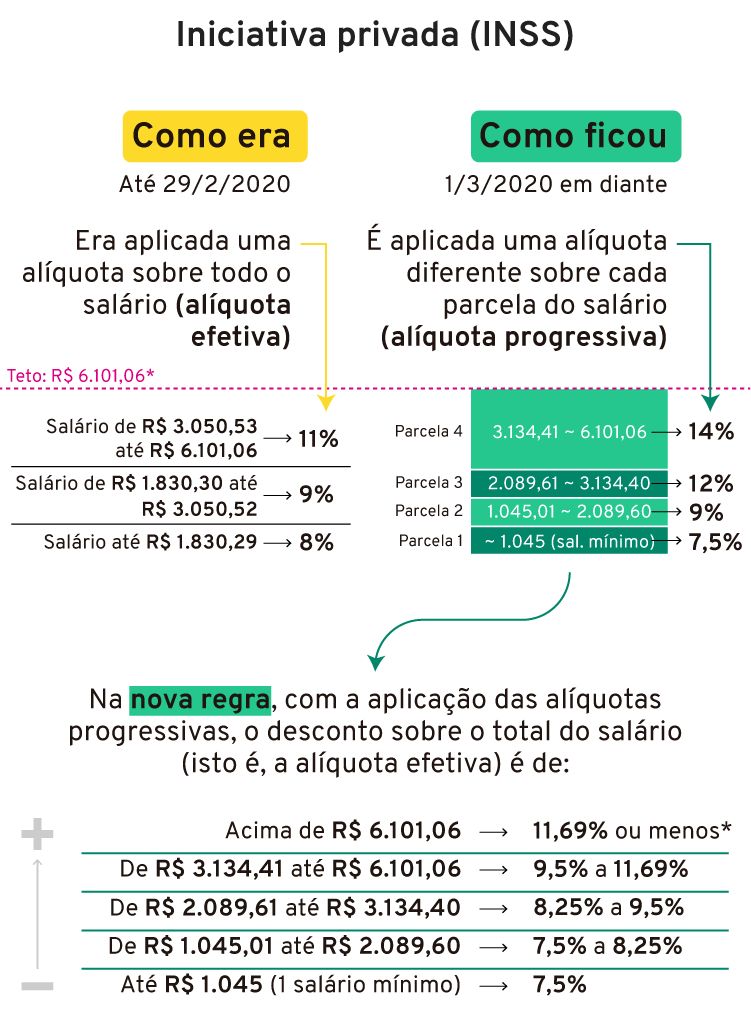

A principal novidade é que, a partir de março, as alíquotas de contribuição passam a ser progressivas, de modo semelhante ao que ocorre no Imposto de Renda. De cada parcela do salário é descontado um porcentual. Quando maior a remuneração, maior a alíquota nominal.

No caso do INSS, a menor alíquota, de 7,5%, é a que incide sobre a parcela do salário que vai até um salário mínimo (R$ 1.045). E a maior, de 14%, é cobrada sobre a fatia da remuneração que vai de R$ 3.134,41 até o teto de R$ 6.106,06. Não há contribuição sobre valores que excederem o teto; em contrapartida, quando se aposentar o trabalhador também não poderá receber benefício maior que o teto.

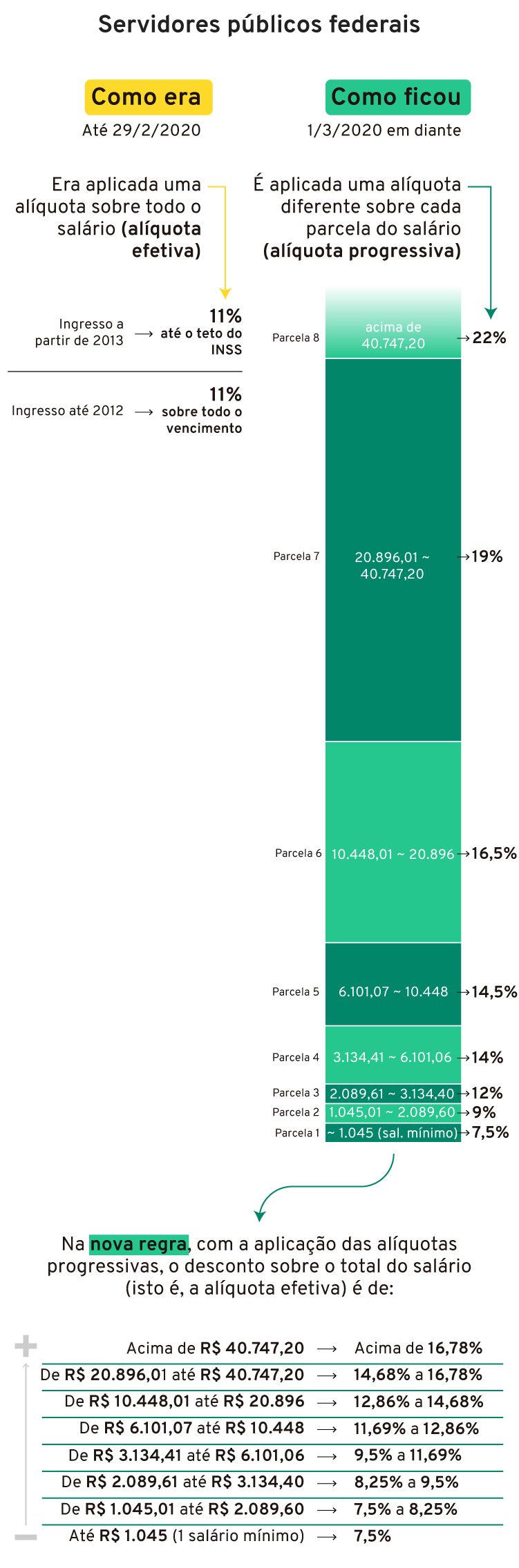

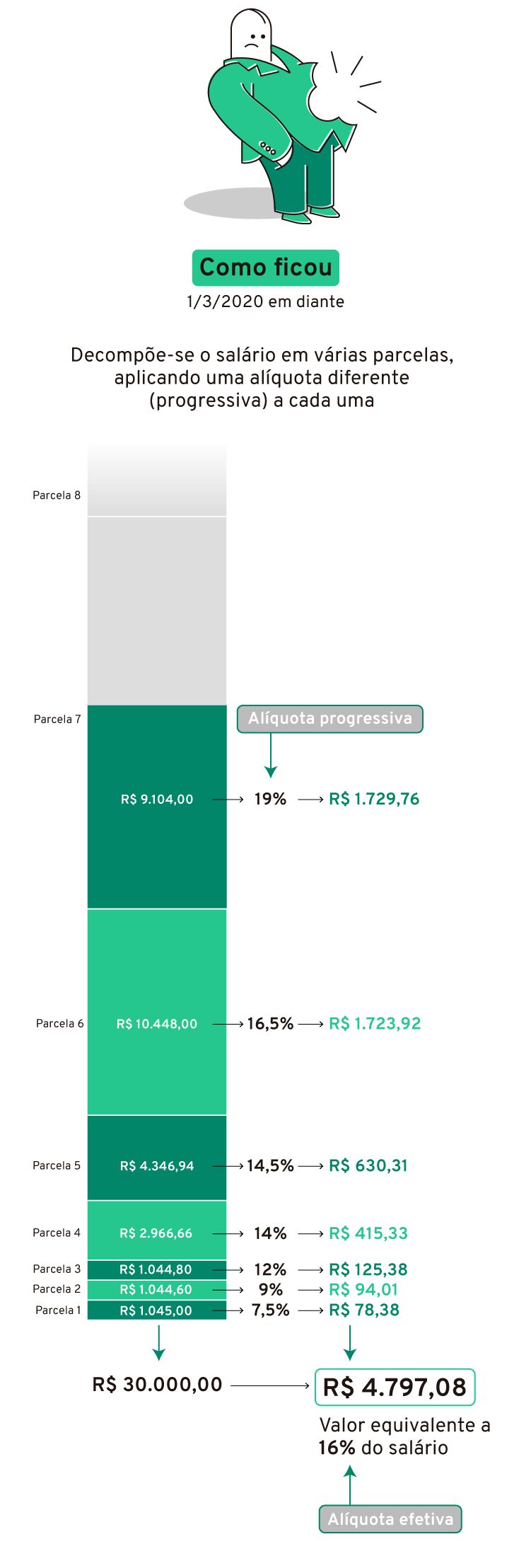

A mesma lógica de alíquotas progressivas vale para os servidores públicos federais. Para os que ingressaram de 2013 em diante, valerá a mesma tabela de alíquotas do INSS. Para os mais antigos, que contribuem sobre a totalidade do salário, a tabela de desconto “começa” igual, mas tem mais alíquotas – e maiores – para os que ganham acima do teto do INSS. O maior desconto, de 22%, será sobre a fatia do salário que exceder R$ 40.747,20.

Essas são as alíquotas nominais, que incidem sobre diferentes parcelas do salário. Para saber quanto da remuneração total será repassada à Previdência, o profissional precisa observar quais são as chamadas “alíquotas efetivas” de contribuição.

No caso do INSS, o desconto total vai variar de 7,5% (para quem ganha até um salário mínimo) até 11,69% (para quem ganha igual ao teto).

- salário de até R$ 1.045 (1 salário mínimo) – alíquota efetiva de 7,5%

- de R$ 1.045,01 a R$ 2.089,60 – de 7,5% a 8,25%

- de R$ 2.089,61 a R$ 3.134,40 – de 8,25% a 9,5%

- de R$ 3.134,41 a R$ 6.101,06 – de 9,5% a 11,69%

- R$ 6.101,07 ou mais – 11,69% ou menos

Um trabalhador que ganhe R$ 4 mil por mês, por exemplo, terá um desconto de R$ 418,95 no contracheque, o equivalente a 10,47% de seu salário total. Ou seja: embora sejam aplicadas alíquotas de 12% e 14% sobre as parcelas mais altas da remuneração, a contribuição efetiva ao INSS será mais baixa.

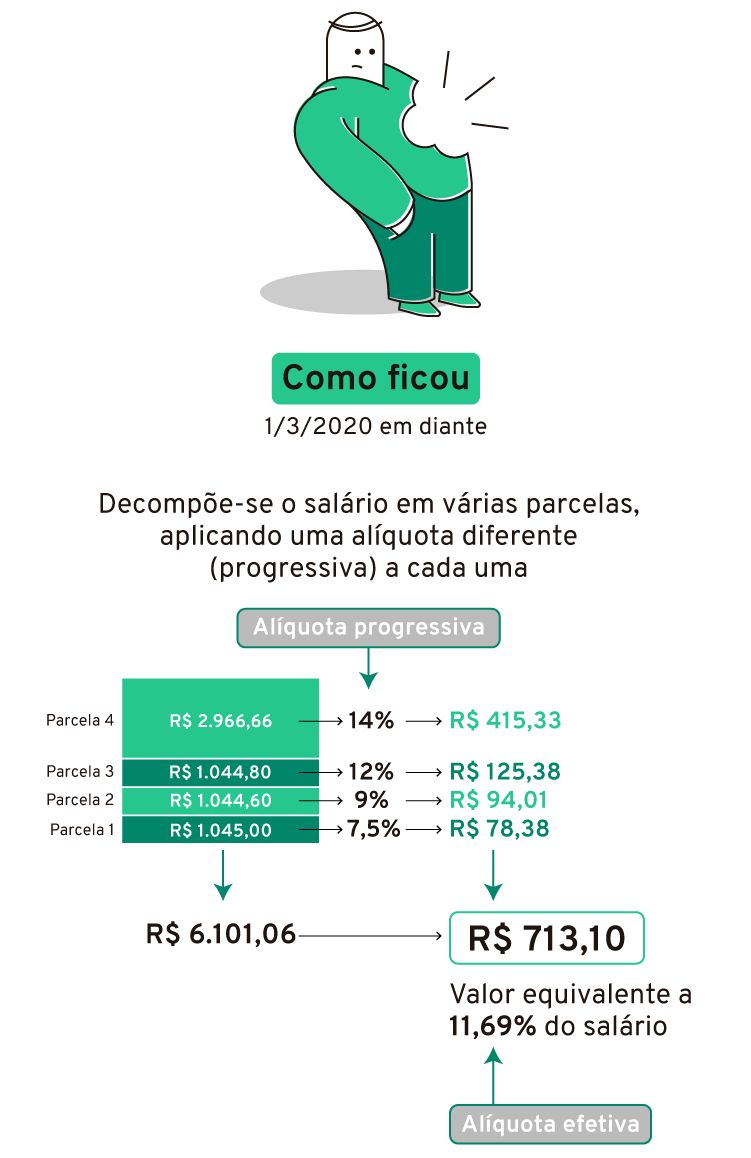

Vale notar que, para quem ganha mais que o teto, a alíquota efetiva é decrescente, uma vez que a renda superior ao teto não é tributada. Assim, o trabalhador que ganhe exatamente R$ 6.101,06 por mês vai repassar R$ 713,10 para o INSS, ou 11,69% da remuneração total. Em paralelo, alguém que receba R$ 10 mil mensais – mais que o teto, portanto – vai contribuir com os mesmos R$ 713,10, que nesse caso equivalem a 7,13% da remuneração.

No caso dos servidores públicos federais, a alíquota efetiva vai começar em 7,5% e terá alíquotas idênticas às do INSS, no caso das parcelas salariais que vão até o teto de R$ 6.101,06. Para os servidores antigos, que contribuem sobre toda a remuneração, haverá cobrança também sobre os valores que superarem o teto do INSS, com alíquotas crescentes. No caso deles, a alíquota efetiva pode superar 16,78%, no caso de quem ganha acima de R$ 40.747,20:

- salário de até R$ 1.045 (1 salário mínimo) – alíquota efetiva de 7,5%

- de R$ 1.045,01 a R$ 2.089,60 – de 7,5% a 8,25%

- de R$ 2.089,61 a R$ 3.134,40 – de 8,25% a 9,5%

- de R$ 3.134,41 a R$ 6.101,06 – de 9,5% a 11,69%

- de R$ 6.101,07 a R$ 10.448 – de 11,69% a 12,86%

- de R$ 10.448,01 a R$ 20.896 – de 12,86% a 14,68%

- de R$ 20.896,01 a R$ 40.747,20 – de 14,68% a 16,78%

- R$ 40,747,21 ou mais – acima de 16,78%.

As tabelas completas de alíquotas nominais e efetivas, e a forma de calcular a contribuição, estão num infográfico no fim deste texto.

Quem ganha e quem perde com as mudanças

Até fevereiro, não havia alíquota progressiva. No caso do INSS, havia apenas três alíquotas efetivas. Havia um desconto de 8% para quem ganhasse até R$ 1.830,29; de 9% para renda entre R$ 1.830,30 e R$ 3.050,52; e de 11% para salários de R$ 3.050,53 até o teto de R$ 6.101,06.

No caso do regime próprio da União, ao qual estão vinculados os servidores federais, a alíquota era sempre de 11%. Mas, dependendo do ano de entrada do funcionário, o desconto incidia sobre todo o salário (dando direito a aposentadoria integral, caso dos servidores mais antigos) ou era limitado ao teto do INSS (caso dos funcionários mais novos, contratados de 2013 em diante).

Com as novas alíquotas, trabalhadores com salários baixos tendem a contribuir menos com a Previdência. Quem ganha um salário mínimo, por exemplo, tinha um desconto de R$ 83,60 até fevereiro (8% do salário). De março em diante, o valor cai a R$ 78,38 (7,5%).

Para um salário de R$ 6 mil, a contribuição aumenta. Antes, eram descontados 11% (R$ 660). Agora, serão R$ 698,95, o que corresponde a uma alíquota efetiva de 11,65%.

Para remunerações “intermediárias”, os impactos da mudança são ambíguos. A troca de um sistema de alíquotas por outro pode fazer alguns pagar mais e outros, menos.

Por exemplo: quem ganha R$ 3 mil contribuía, até fevereiro, com 9% do salário, ou R$ 270. No novo sistema, o desconto aumenta para R$ 281,64 (9,39%).

Mas, para uma remuneração de R$ 3,1 mil, o desconto diminui de 11% no sistema antigo (R$ 341) para 9,47% (R$ 293,64) na nova tabela.

No funcionalismo da União, em que são comuns salários de cinco dígitos, a cobrança tende a ser maior. Um servidor que ingressou no antigo regime de Previdência e ganhe R$ 30 mil, por exemplo, contribuía com 11% do salário (R$ 3,3 mil). Agora, sofrerá um desconto de R$ 4.797,08 – ou 16% de sua remuneração.

Se contribuir menos à Previdência, vai pagar mais Imposto de Renda – e vice-versa

As novas alíquotas terão um efeito curioso sobre o Imposto de Renda que é cobrado do assalariado. Isso porque o IR que é retido no contracheque considera o salário líquido, já descontado da contribuição à Previdência. Dessa forma, quanto maior é o desconto previdenciário sofrido pelo trabalhador, menos salário “sobra” para o “Leão” morder.

Se o trabalhador passar a pagar mais à Previdência com a nova tabela de alíquotas, portanto, pagará menos Imposto de Renda que antes. Por outro lado, se a contribuição previdenciária diminuir, a mordida do “Leão” pode aumentar.

O impacto combinado dessas mudanças vai depender da renda do profissional e das faixas em que ele se enquadra, tanto na tabela de alíquotas da contribuição previdenciária quanto na tabela do IR.

Para a arrecadação total do governo, o efeito será negativo, pelo menos na primeira década de vigência das novas regras.

O Ministério da Economia estima que, no âmbito dos funcionários do setor privado, as novas alíquotas vão reduzir em R$ 28,4 bilhões a receita de contribuições ao INSS, e ainda provocar uma perda de R$ 1,2 bilhão na arrecadação de Imposto de Renda.

Para o regime dos servidores federais, por outro lado, a expectativa é de um acréscimo de R$ 25,7 bilhões na arrecadação de contribuições previdenciárias, com perda de R$ 3,8 bilhões no IR.

Assim, na soma dos efeitos sobre os dois regimes, considerando tanto receita da Previdência quanto IR, o Executivo prevê uma perda de R$ 7,7 bilhões em uma década.

O que não muda

Embora o tamanho da contribuição à Previdência tenha sido alterado pela nova tabela de alíquotas, nada muda para o tempo de contribuição. Cada mês pago à Previdência continuará contando como um mês de contribuição rumo à aposentadoria.

As mudanças também não atingem os contribuintes individuais (trabalhadores autônomos) e facultativos (desempregados), que continuam com as mesmas alíquotas de contribuição. Servidores estaduais e municipais também continuam seguindo as regras dos seus regimes próprios – a exceção é para os entes que aprovarem, nos Legislativos locais, regras iguais às válidas para os funcionários da União.

Contribuição à Previdência: como era e como ficou

As alíquotas de contribuição à Previdência e a fórmula de calcular o desconto no salário mudaram. Confira:

*A parte do salário que excede R$ 6.101,06 é isenta de contribuição à Previdência. Assim, para salários acima desse teto, a alíquota efetiva é decrescente: quanto mais o salário supera o teto do INSS, menor a proporção da remuneração total que é repassada ao INSS.

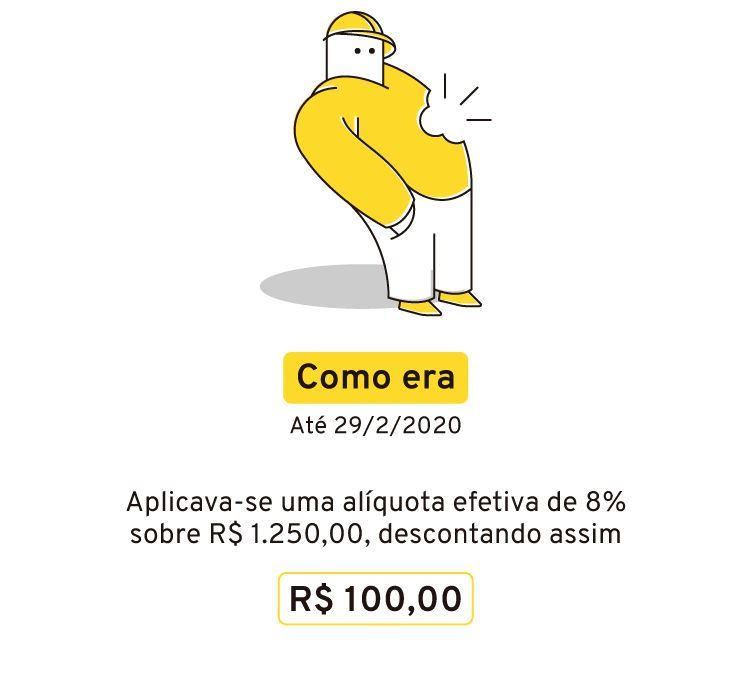

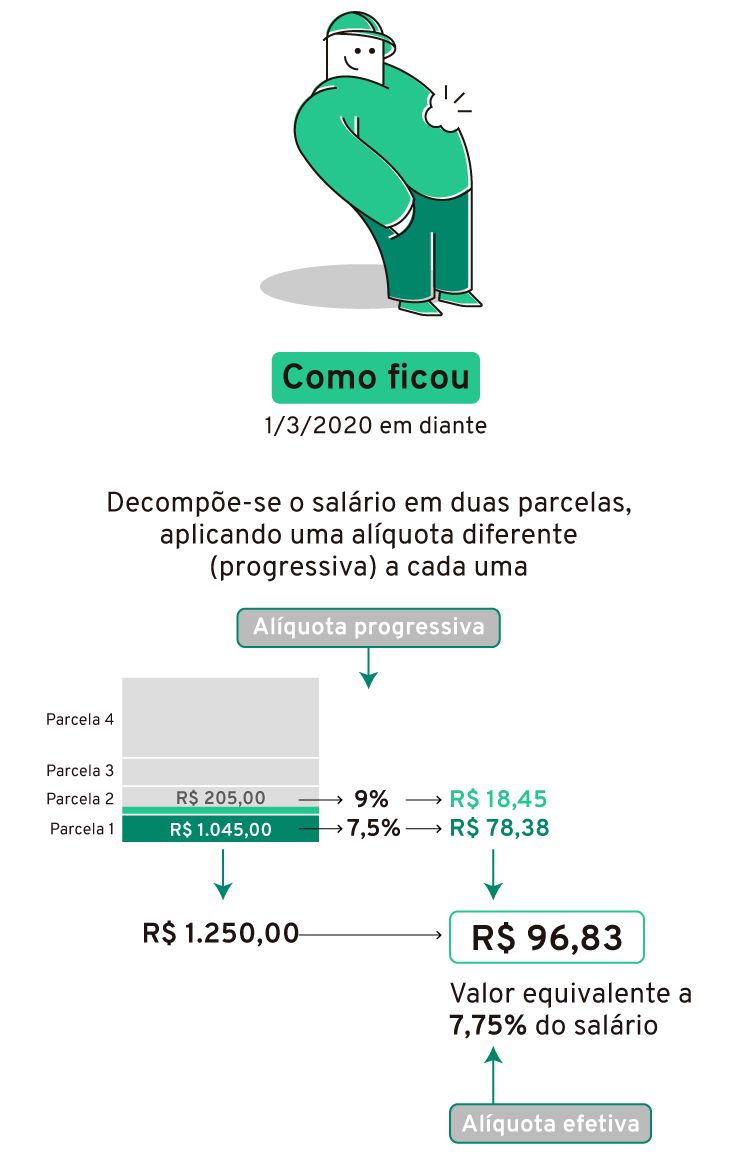

EXEMPLO 1

Considerando um salário de R$ 1.250,00

COMO ERA (ATÉ 29/2/2020)

COMO FICOU (DE 1/3/2020 EM DIANTE)

EXEMPLO 2

Considerando o teto do INSS, um salário de R$ 6.101,06

COMO ERA (ATÉ 29/2/2020)

COMO FICOU (DE 1/3/2020 EM DIANTE)

EXEMPLO

Considerando um salário de R$ 30.000,00

COMO ERA (ATÉ 29/2/2020)

COMO FICOU (DE 1/3/2020 EM DIANTE)

Fonte: Secretaria de Previdência Social/Governo Federal. Infografia: Osvalter Urbinati/Gazeta do Povo.