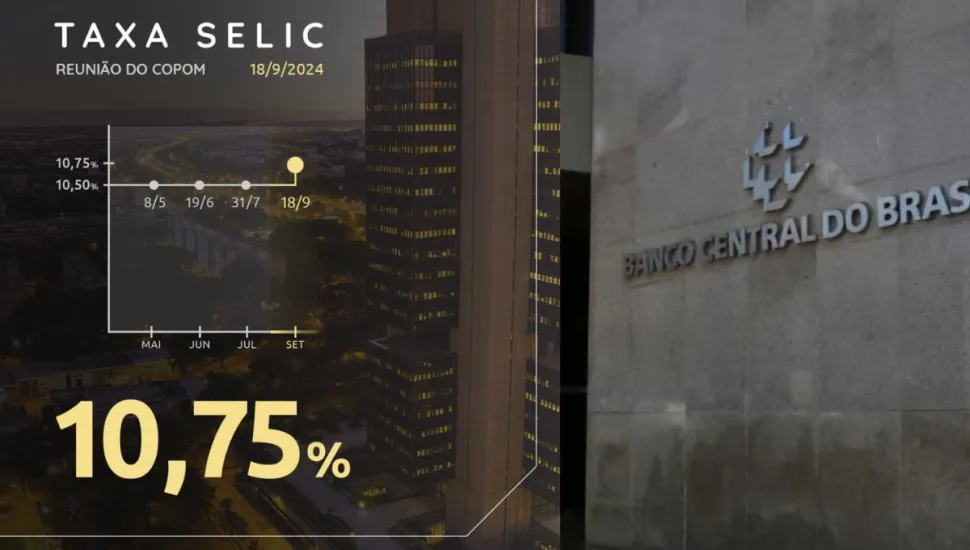

O Comitê de Política Monetária (Copom) decidiu elevar a taxa Selic para 10,75%. Esse aumento já era esperado pelo mercado, especialmente devido ao aquecimento do consumo e às sinalizações do futuro presidente do Banco Central, Gabriel Galípolo. Mas o que isso realmente significa para o seu dia a dia? Vamos entender os principais impactos dessa decisão.

A Selic é a taxa básica de juros da economia brasileira e influencia todo o sistema financeiro do país. Quando o Copom eleva essa taxa, ele está sinalizando que a economia brasileira enfrenta desafios significativos, como o aumento do consumo, uma possível alta na inflação e questões relacionadas à macroeconomia global e aos gastos públicos. Mas como isso afeta diretamente sua vida?

Impactos no crédito

Esse aumento de 0,25% na Selic pode parecer pequeno, mas tem um efeito direto sobre o crédito disponível no mercado. Se você está planejando financiar a compra de um imóvel, carro ou outro bem de valor elevado, as taxas de juros aplicadas aos empréstimos e financiamentos tendem a subir. Isso significa que o custo de comprar a prazo pode ficar mais alto. Portanto, se já havia planos de adquirir algum bem financiado, vale a pena considerar como esse aumento pode impactar o valor total da compra.

Dívidas no cartão de crédito e cheque especial

Outro ponto importante é o impacto nas dívidas de cartão de crédito e cheque especial. Com a Selic em alta, as taxas cobradas pelos bancos em modalidades de crédito rotativo também aumentam, tornando as dívidas mais caras. Nesse cenário, é fundamental redobrar o cuidado para evitar entrar ou permanecer no rotativo do cartão, onde os juros podem se tornar insustentáveis.

Oportunidades para investimentos em renda fixa

Por outro lado, para os investidores, há uma boa notícia. Com a Selic a 10,75%, os investimentos em renda fixa, como CDBs, LCIs e Tesouro Selic, se tornam mais atrativos. Isso porque esses produtos estão diretamente atrelados ao CDI, e a alta na Selic tende a elevar os rendimentos dessas aplicações. Para quem busca segurança e retornos mais previsíveis, este é um momento oportuno para fortalecer sua reserva de emergência ou direcionar parte do patrimônio para opções de renda fixa.

Inflação e consumo

O objetivo do aumento da Selic é claro: controlar a inflação. Quando os juros sobem, o crédito fica mais caro e o consumo tende a desacelerar. Na prática, isso pode resultar em uma redução do consumo no curto prazo, mas também pode ajudar a conter a alta generalizada de preços, preservando o poder de compra das pessoas a longo prazo.

Portanto, enquanto o crédito pode ficar mais restrito, há uma tentativa de estabilizar a economia e controlar a inflação.

A decisão de elevar a Selic para 10,75% visa conter a inflação e manter a economia em equilíbrio. Para os consumidores, essa medida significa custos mais altos para financiamentos e dívidas no curto prazo, mas pode oferecer oportunidades mais vantajosas para quem investe em renda fixa. Ficar atento a essas mudanças e ajustar seus planos financeiros pode ajudar a navegar melhor por esse cenário econômico.

No meu canal do YouTube, Amigo de Negócios (https://www.youtube.com/amigodenegocios) acabei de postar um vídeo a respeito desta elevação da Taxa Selic.

Quer saber mais sobre o mundo dos negócios e investimentos? Me siga no Instagram e se inscreva na canal do Youtube.

Meu nome é Marlon Roza, sou seu Amigo de Negócios.

Para mais dicas me siga no:

Instagram (@marlon.roza)

YouTube (youtube.com/amigodenegocios)

www.imersaopowerbusiness.com.br